|

金持ち兄さんの日記 > 2008年01月の日記 > 2007年を振り返ってみた!(後半)

|

|

|

|

2007年を振り返ってみた!(前半)/(中盤)に引き続き、後半を振り返ってみたいと思います。

若い人であろうが、中年の人であろうが、これを読んだ人は、自分の人生をだいぶ冷静に見れたのではないかと思います。

サラリーマンとして働いていると、毎月、安定した給料が入ってくるので、お金に関してあまい見積もりをしがちだと思います。特に、若いときはそうで、「毎月、給料のほぼ全てを使ってしまう」という人も、中にはいると思います。

しかし、サラリーマンの平均生涯所得や人生に必要なお金を見ると、「一生を通してもらえるお金は限られているのに、ビックリするくらい出ていくお金が大きい」ということに気付くと思います。

そして、僕が自分の周りの人を見ていて、「将来に必要なお金を甘く見積もっているんじゃない?」と感じさせられる1番のお金は、子供の教育費です。

人生の3大資金(教育費)を見ると、子供が私立に通い始める可能性が高くなってくる高校時代から、年間100万円くらいの教育費がかかることが分かります。

年間100万円ということは、「1ヶ月あたり、約83,000円」です。つまり、

子供1人が私立高校に行くと、ひと月:83,000円。

2人行けば、ひと月:166,000円のお金が必要になるのです(年間199.2万円)。

さらに、子供が他県の私立大学に進んだとなると、高校時代は年間100万円ですんだ教育費が、一気に年間260万円にアップします。

年間260万円ということは、「1ヶ月当たり、約216,000円」です。つまり、

子供1人が他県の私立大学に行くと、ひと月:216,000円。

2人行けば、ひと月:432,000円のお金が必要になるのです(年間520万円)。

これらの現実を見ると、

「うちは、公立高校しか行かせられないからね」

「もし私立大学に行くなら、奨学金を借りて、アルバイトをして自分で通ってね」

「うちは家のローンがあるから、大学に行くなんて無理だよ。諦めて…」

という家庭が出てくるわけが分かります。

教育費以外に、食べ盛りの子供にかかる食費や、家族の生活費も必要なことをと考えると、相当な収入がある人でないと、毎月の収入だけでやりくりするなんて無理でしょう。

ましてや、そこに住宅ローンが加わっていれば、なおさらです。

つまり、子供が高校や大学に入学するまでの間に、ある程度のお金が貯まっていなければ、行きたい学校を我慢してもらうしか仕方がない状態に陥ってしまうのです。

そして、これらの子供の教育費に目を向けると、「人生で大きく貯金・資産作りができる重要な時期は、若いとき」であることに、改めて気付かされます。

ですから、結婚している友達に、このことについて教えてあげたいのですが、お金の相談ができる病院があればいいのに…でも書いたように、頼んでもないのに色々言われるのは、余計なお世話以外の何者でもないですから、「この人、将来、大丈夫かなぁ?」と感じても、あえて言わないようにしています。

あくまでも、お金のことに関してですが、「地図があり、手に入るお金も分かっているのですから、地図も見ず、後先考えずに突き進む、リスクの高い冒険はして欲しくない」と思います。。

この日記を書きながら、あらためて自分の家庭を振り返ってみることで、「特に贅沢もしていない僕の家が、なぜ貧乏になったのか?」という謎が解決しました(笑)。

そして、「小さなお金の積み重ねが、長い年月をかけて、じわりじわりと効いてくる」ということに驚かされました。だって、平均して1日1000円を多く使う人と、使わない人とを比べると、20年後には、720万円の差がうまれるんですからね(汗)。

あらゆるものが1%割引きで購入できるP−oneカードにしてもそうですが、やっぱり、人生という長い時間を考えた場合、小さいお金の節約というのは大切ですね。

ネットバンクを利用することによる、ATM手数料や振込手数料、コンビニ利用手数料にしてもそうです。10年、20年、30年…とわずかな手数料を積み重ねていくと、ビックリする差がつくでしょう。

また、プロバイダーの見直しにしても、面倒くさがらず見直しをする人と、しない人とでは、10年後、20年後、30年後…の資産状況に、かなりの差が付いていると思います。

昨年は、色々なものを見直して節約した1年でしたが、今年も、この「コツコツ節約するスタイル」を続けたいと思います。この日記を読んで下さっている方々も、小さいお金を削れないか、もう一度、見直してみてください

生活コストを下げる方法・裏技一覧(僕は、もちろん全部やってます!) 生活コストを下げる方法・裏技一覧(僕は、もちろん全部やってます!)

・ ネットバンクで銀行に払う手数料を節約

・

プロバイダーの乗換えで固定費を節約

・

ネット証券の取引手数料を節約

・ 自動車保険の一括見積もり比較で、任意保険料を節約

・ 生命保険の一括見積もりで、生命保険料を節約

・ 献血で節約!健康診断

・

毎月7日にP-ONEカードで買い物(あらゆる物を4%割引)

・

クレジットカードの割引で節約

・ Skypeで電話代を節約

思い返せば、僕の母には、お金について教えてくれて、導いてくれる人がいませんでした。

ですから、「ずっと美容師として働いていて、勤続年数は35年以上の母が、老後のお金に困るというおかしな事になっている」のだと思います。

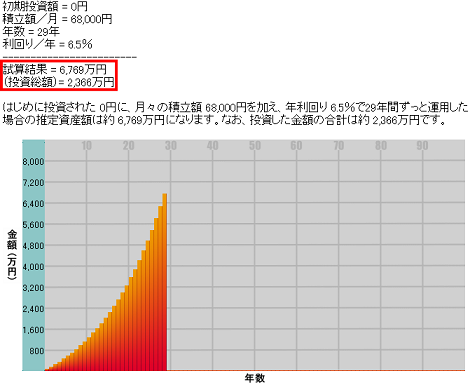

例えば、もし、1991年に国民年金基金が作られた時に、母に国民年金基金の満額加入を勧めてくれた人がいたら、当時は、予定利率6.5%という高利回り運用されていましたから(現在は1.75%)、老後資金の心配なんて、何もしなくて済んでいたと思います。

上の図を見て頂ければ分かるように、1991年から国民年金基金の満額加入をしていれば、母は65歳から、かなりの年金を受取れたはずなのです。

この方法を利用すれば、健康やその他のことについては分かりませんが、少なくとも、老後資金については、何の心配もしなくて済んでいたと思います。

昨年の後半になって、僕はやっと、母を国民年金基金に加入させる事に成功しました。

無事、60歳まで満額払い続ければ、65歳からもらえる年金は、月66,000円→10万円ほどになる予定で、おかげで、将来の不安はかなり軽くなりました。

正直言って、母の年齢的に、ギリギリセーフだったと思います。もし、母が60歳近くになっていたら、病気ではありませんが、手の施しようがなくなっていたと思いますから。

ところで、僕は、子供の教育費と同様に、親の老後資金についても、甘く考えている人が多いように感じます。

親の介護費用と子供の教育費、どちらも時期がズレればいいのですが、

・ 親の老後

・ 子供の学費

・ 自分の年齢

を表計算ソフトなどで計算してみると、普通の人は、40代くらいに1番危ない時期がやってくることに気付きます。

親が65歳以上の高齢になり、病気や介護のリスクが高くなり始める頃であり、

1番上の子供が大学に進学する頃で、これから教育費がアップする頃であり、

自分の年齢は40歳を超えていて、再就職は難しい年代になる

こんなことが重なる時期なのです。

子供の教育費だけでも大変なのに、ここに親の介護費用が加わったら、どうなると思いますか?

普通の家庭でも、かなりの家計赤字に陥るでしょうし、そして、これに加えて、長期の住宅ローンを組んでいる人は、かなり危ない状態になるでしょう。

そして…

| 追い討ちをかけるように、不景気による倒産やリストラに遭ったら… |

「いやいやいや、そこまで悪いことが起こった時のことを考えなくても、いいんじゃない?」

という人もいると思いますが、つい数年前に、不景気によるリストラの嵐が吹き荒れ、自殺者が増えていた頃のことを思い出すと、僕はここまで考えておいた方が良いと思います。長い人生では、何が起こるかわかりませんからね。

一度、エクセルなどの表計算ソフトを利用して、「親や子供が何歳になるときに、自分は何歳になっているのか?」を確認してみることをお勧めします。

年齢を確認してみるだけでも、漠然と考えていた、将来のお金や生活について、だいぶ具体的に考えるキッカケになると思います。

…とこんな感じで、2007年の後半を振り返ってみましたが、今日は最後に、「ワーキングプア「働いても働いても豊かになれない」の動画があったので、見ていただきたいと思います。

・ NHKスペシャル「ワーキングプア 働いても働いても豊かになれない」 動画

中年、老後の生活リスクについて、ちゃんと考えてみるよい機会になると思います。

|

|

|

|

|

|

|

|

|